সদস্যদের সঞ্চয় ও ব্যাংকঋণে চলছে এনজিওর কার্যক্রম : বৈদেশিক সাহায্য আসছে না

- আপডেট সময় সোমবার, ২৮ জানুয়ারী, ২০১৯

শুরুতে এনজিওর কার্যক্রম ছিল দারিদ্র্য বিমোচনকে কেন্দ্র করে। এনজিওগুলো এ খাতে বৈদেশিক সাহায্য পেত। কিন্তু কয়েক বছর ধরেই ক্ষুদ্রঋণে বিদেশী ঋণ আসছে না। সদস্যদের সঞ্চয় ও ব্যাংকঋণের ওপর ভর করেই চলছে এনজিওর কার্যক্রম। সামনের দিনে লো কস্ট ফান্ড ও ডোনেশন বন্ধ হতে পারে। তাছাড়া সামাজিক উদ্যোক্তা খাতের অর্থায়ন পাচ্ছি না। তাই ক্ষুদ্রঋণ খাতকে এগিয়ে নিতে হলে সরকারের আরো সহযোগী মনোভাব ও উদ্যোগ দরকার। কারণ ক্ষুদ্রঋণের একটি বড় অংশ নিয়ে থাকে দেশের দারিদ্র্যপীড়িত জনগণ। যদিও পরিসংখ্যান বলছে, দেশে গত এক দশকের ব্যবধানে দরিদ্র লোকের সংখ্যা এক-তৃতীয়াংশ কমে গেছে। স্বাভাবিকভাবেই ঋণের চাহিদা কমছে। ক্ষুদ্রঋণের প্রতি সরকারের নীতি ও সার্বিক সহায়তা প্রদানে অবস্থান পরিবর্তন হয়েছে। সরকারের পক্ষ থেকে প্রাতিষ্ঠানিক বিভিন্ন সহযোগিতা কমানো ছাড়াও নিয়ন্ত্রক সংস্থা কঠোর তদারকি করছে। এছাড়া সরকারের পক্ষ থেকে ক্ষুদ্রঋণের বিকল্প বিভিন্ন উদ্যোগ ও দারিদ্র্য বিমোচনে সরকারি সহায়তা, বিশেষ করে সামাজিক নিরাপত্তা কর্মসূচিতে অর্থ বাড়ানোর কারণে এনজিওগুলো এখন এন্টারপ্রাইজভিত্তিক ব্যবসায় নজর বাড়াচ্ছে। দেশে পরিচালিত উন্নয়ন সংস্থা বা এনজিওগুলোর নেটওয়ার্ক হিসেবে তথ্য ও নীতি সহায়তার কাজ করে থাকে ক্রেডিট অ্যান্ড ডেভেলপমেন্ট ফোরাম (সিডিএফ)। মোট ঋণ ও গ্রাহক সংখ্যায় শীর্ষস্থানীয় এনজিওগুলো যথাক্রমে গ্রামীণ ব্যাংক, আশা, ব্র্যাক, ব্যুরো বাংলাদেশ ও টিএমএসএস। তবে উন্নয়নশীল দেশে অভিগমনের প্রক্রিয়ার মাধ্যমে সামনের দিনে এনজিওগুলোর আর্থিক ক্ষেত্রে ঝুঁকি তৈরি হবে বলে মনে করছেন সিডিএফের নির্বাহী পরিচালক মো. আবদুল আউয়াল। তিনি বলেন, কয়েক বছর ধরেই ক্ষুদ্রঋণে বিদেশী ঋণ আসছে না। সদস্যদের সঞ্চয় এবং পিকেএসএফ ও ব্যাংকঋণের ওপর ভর করেই চলছে এনজিওর কার্যক্রম। সামনের দিনে লো কস্ট ফান্ড ও ডোনেশন বন্ধ হতে পারে। তাছাড়া সামাজিক উদ্যোক্তা খাতের অর্থায়ন পাচ্ছি না। তাই ক্ষুদ্রঋণ খাতকে এগিয়ে নিতে হলে সরকারের আরো সহযোগী মনোভাব ও উদ্যোগ দরকার। এনজিওগুলো সামনের দিনে সক্ষমতা তৈরি, লাগসই প্রযুক্তির ব্যবহার বৃদ্ধি, পরনির্ভরতা কমিয়ে সৃজনশীলতা ও আয়নির্ভর হওয়ার চেষ্টা করবে। পাশাপাশি অর্থায়নের অন্যতম প্রদায়ক তাদের সদস্যদের সুবিধা সম্প্রসারণে কর্মপরিকল্পনা আনবে।

বৈদেশিক অনুদান এবং পল্লী কর্ম-সহায়ক ফাউন্ডেশন (পিকেএসএফ) ও ব্যাংকঋণের ওপর ভর করেই বিকশিত হয়েছিল দেশের ক্ষুদ্রঋণ কার্যক্রম। চার দশক পেরিয়ে ক্ষুদ্রঋণ চলছে তার নিজস্ব শক্তিতে। মোট তহবিলের ৬৮ শতাংশই জোগান দিচ্ছেন এর সদস্যরা।

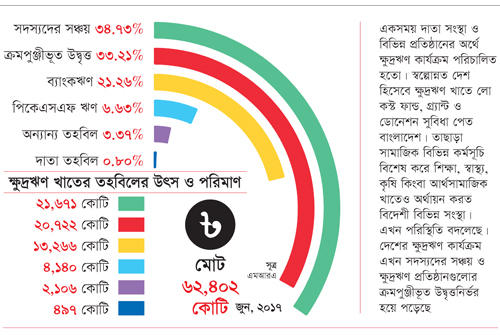

ক্ষুদ্রঋণ নিয়ন্ত্রণ কর্তৃপক্ষের (এমআরএ) তথ্যমতে, ২০১৭ সালের জুন শেষে দেশের ক্ষুদ্রঋণ প্রতিষ্ঠানগুলোর তহবিলের আকার ছিল প্রায় সাড়ে ৬২ হাজার কোটি টাকা। প্রত্যক্ষ ও পরোক্ষভাবে এ তহবিলের ৪২ হাজার কোটি টাকার বেশি জোগান দিয়েছেন ক্ষুদ্রঋণ প্রতিষ্ঠানের সদস্যরা। এর পর সবচেয়ে বেশি তহবিল এসেছে বাণিজ্যিক ব্যাংক ও পিকেএসএফের ঋণ এবং অন্যান্য উৎস থেকে। ক্ষুদ্রঋণ তহবিলে দাতা সংস্থার অর্থায়ন নেমে এসেছে প্রায় শূন্যের কোটায়।

সংশ্লিষ্টরা বলছেন, স্বল্পোন্নত দেশ (এলডিসি) হিসেবে ক্ষুদ্রঋণ খাতে লো কস্ট ফান্ড, গ্র্যান্ট ও ডোনেশন সুবিধা পেত বাংলাদেশ। তাছাড়া সামাজিক বিভিন্ন কর্মসূচি বিশেষ করে শিক্ষা, স্বাস্থ্য, কৃষি কিংবা আর্থসামাজিক খাতেও অর্থায়ন করত বিদেশী বিভিন্ন সংস্থা। একসময় দাতা সংস্থা ও বিভিন্ন প্রতিষ্ঠানের ঋণে ক্ষুদ্রঋণ কার্যক্রম পরিচালিত হলেও সে পরিস্থিতি বদলেছে। দেশের ক্ষুদ্রঋণ কার্যক্রম এখন সদস্যদের সঞ্চয় ও ক্ষুদ্রঋণ প্রতিষ্ঠানগুলোর ক্রমপুঞ্জীভূত উদ্বৃত্তনির্ভর (মুনাফা) হয়ে পড়েছে। যদিও সঞ্চয়ে নিম্নসুদ ও ঋণে উচ্চসুদ হারের কারণে এর সুফল থেকে বঞ্চিত হচ্ছে ক্ষুদ্রঋণ তহবিলের সিংহভাগ জোগানদাতা।

পিকেএসএফের চেয়ারম্যান ড. কাজী খলীকুজ্জমান আহমদ বলেন, সামনের দিনে এনজিওগুলোর অর্থায়নের অন্যতম উৎসই হবে গ্রাহকের সঞ্চয়। বিদেশীদের টাকা এনে দারিদ্র্য কমানো হবে, এমন চিন্তা থেকে এনজিওগুলো এরই মধ্যে বের হতে শুরু করেছে। সেটি করতে নতুন চিন্তা, ধারণা ও উদ্ভাবনী ক্ষেত্রগুলো উন্মোচন ও দক্ষতা বাড়াচ্ছে। এলডিসি থেকে গ্র্যাজুয়েশন সম্পন্ন হলে এনজিওগুলোর ওপর কী ধরনের প্রভাব পড়তে পারে ও সে বিষয়ে করণীয় কী হতে পারে, সেগুলো দেখতে একটি কমিটি কাজ করছে। তবে গ্রাহকের সুদের হার আরো কমানোর সুযোগ রয়েছে। এছাড়া গ্রাহকের সঞ্চয়ের ২০ শতাংশ পর্যন্ত অনুদানের মাধ্যমে তাদের সামাজিক বা প্রয়োজনীয় কাজে ব্যয় করা যেতে পারে। এনজিওগুলোকে টিকে থাকতে হলে সদস্যদের উপযুক্ত ক্রেডিট দিতে হবে। পাশাপাশি সামাজিক ব্যবসাগুলোকে এগিয়ে নিতে হবে। সাপ্তাহিক ঋণ পরিশোধের পরিবর্তে উপযুক্ত সময় নির্ধারণ করতে হবে। এসবের অনেক কাজই এখন পিকেএসএফ করে যাচ্ছে।

এমআরএর ২০১৭ সালের বার্ষিক প্রতিবেদন পর্যালোচনায় দেখা যায়, ২০১৭ সালের জুন শেষে দেশে ক্ষুদ্রঋণ প্রতিষ্ঠানের মোট তহবিল ছিল ৬২ হাজার ৪০২ কোটি টাকা। এ তহবিলের সিংহভাগই ক্ষুদ্রঋণ প্রতিষ্ঠানগুলোর ক্রমপুঞ্জীভূত উদ্বৃত্ত ও সদস্যদের সঞ্চয়। এর মধ্যে সদস্যদের সঞ্চয় ২১ হাজার ৬৭১ কোটি টাকা, যা ক্ষুদ্রঋণ খাতের মোট তহবিলের ৩৫ শতাংশ। তহবিলের ২০ হাজার ৭২২ কোটি টাকা বা ৩৩ শতাংশ এসেছে ক্ষুদ্রঋণ প্রতিষ্ঠানগুলোর ক্রমপুঞ্জীভূত উদ্বৃত্ত (মুনাফা) থেকে। তহবিলের তৃতীয় সর্বোচ্চ ২১ দশমিক ২৬ শতাংশ বা ১৩ হাজার ২৬৬ কোটি টাকা এসেছে বাণিজ্যিক ব্যাংকগুলোর ঋণ থেকে। একই সময়ে তহবিলের ৬ দশমিক ৬৩ শতাংশ বা ৪ হাজার ১৪০ কোটি টাকা জোগান দিয়েছে রাষ্ট্রায়ত্ত প্রতিষ্ঠান পিকেএসএফ। আর ২ হাজার ১০৬ কোটি টাকা বা ৩ দশমিক ৩৭ শতাংশের জোগান এসেছে অন্যান্য খাত থেকে।

ক্ষুদ্রঋণ তহবিলে স্থানীয় উৎসগুলোর অংশ বাড়লেও কমছে দাতা সংস্থাগুলোর অর্থায়ন। ২০১৭ সালের জুন হিসাবে মাত্র ৪৯৭ কোটি টাকা এসেছে বিদেশী উৎস থেকে। এ হিসাবে ক্ষুদ্রঋণ তহবিলে দাতা সংস্থার অর্থায়ন মাত্র শূন্য দশমিক ৮০ শতাংশ।

আইন অনুযায়ী, ক্ষুদ্রঋণ প্রতিষ্ঠানে নির্দিষ্ট হারে সঞ্চয়ের পরই সদস্যরা ঋণ পাওয়ার উপযুক্ত হন। সদস্যদের কাছে ২৫-৩০ শতাংশ সুদে ঋণ বিতরণ করে ক্ষুদ্রঋণ প্রতিষ্ঠানগুলো। যদিও একই সদস্যের কাছ থেকে ৬ শতাংশ সুদে আমানত সংগ্রহ করে প্রতিষ্ঠানগুলো। এ হিসাবে জমাকৃত আমানতের প্রায় চার গুণ বেশি সুদে ক্ষুদ্রঋণ প্রতিষ্ঠান থেকে ঋণ নিতে বাধ্য হচ্ছেন গ্রাহকরা। আমানত সংগ্রহ ও ঋণ বিতরণের মধ্যকার বিশাল এ ব্যবধান কমিয়ে আনার সময় এসেছে বলে মনে করছেন অনেকে।

রাষ্ট্রায়ত্ত সোনালী ব্যাংকের ব্যবস্থাপনা পরিচালক (এমডি) মো. ওবায়েদ উল্লাহ আল মাসুদ বলেন, ক্ষুদ্রঋণ প্রতিষ্ঠানগুলো প্রান্তিক জনগোষ্ঠী নিয়ে কাজ করে। অথচ এ প্রতিষ্ঠানগুলোর ঋণের সুদের হার ২৫-৩০ শতাংশ। সদস্যদের সঞ্চয় থেকেই ঋণ দেয়া হয়। অথচ সদস্যরা সবদিক থেকে বঞ্চিত হচ্ছেন। ক্ষুদ্রঋণ প্রতিষ্ঠানগুলোকে ঋণ দেয়ার মাধ্যমে আমরা তহবিল জোগান দিচ্ছি। এ তহবিল থেকে প্রতিষ্ঠানগুলো তাদের সদস্যদের ঋণ দিচ্ছে। ক্ষুদ্রঋণ প্রতিষ্ঠানগুলোর আমানত গ্রহণ ও ঋণ বিতরণের সুদহারের ব্যবধান (স্প্রেড) অনেক বেশি। ঋণগ্রহীতাদের স্বার্থে এ ব্যবধান কমিয়ে আনা দরকার।